La prima a 500, ¿dónde quedó el nivel de intervención?

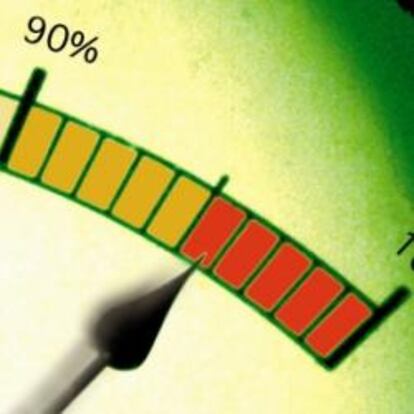

La tensión en el mercado de deuda crece por momentos y la prima de riesgo marca nuevos récords. ¿Dónde quedó el nivel de intervención de los 450 puntos? Algunos expertos no descartan que la prima llegue a los 700 puntos.

Lejos de respirar alividiados por la reforma financiera del Gobierno que obliga a los bancos a hacer provisiones adicionales por culpa del ladrillo, la semana ha arrancado con fuerte presión vendedora en los mercados de renta fija. La prima de riesgo no encuentra techo y toca los 500 puntos básicos, por encima de los 450 que superó la semana pasada y que hizo saltar las alarmas.

Los 450 puntos no son una cifra mágica ni un oráculo que vaticina el desastre económico inminente, simplemente es la cota a partir de la cual la financiación a corto plazo del sistema financiero de un país puede entrar en coma profundo. ¿La razón? Ese es el umbral que tiene en cuenta LCH.Clearnet, la principal cámara de contrapartida del Viejo Continente, a la hora de fijar garantías complementarias para que las entidades puedan utilizar la deuda soberana de un determinado país.

La cámara británica y también Eurex Repo, alemana, suponen una variación del mercado interbancario clásico, en el que dos entidades se prestan dinero entre sí sin más garantías. Con la cámara como intermediaria, las entidades aportan deuda pública como colateral y la plataforma garantiza que las operaciones llegan a buen puerto.

En una circular del pasado año, LCH.Clearnet advierte que un spread superior a los 450 puntos básicos frente a una referencia a 10 años con calificación triple A es "indicativo de un mayor aumento de riesgo soberano y podría suponer un aumento de garantías del 15% sobre la posición neta, con posibilidad de incrementos adicionales en caso de que el diferencial continúe deteriorándose".

Sin embargo, los 450 puntos han sido superados ampliamente. Algunos expertos incluso no descartan que el riesgo pais llegue a los 700 puntos básicos siempre que Grecia tenga que repetir las elecciones con su posible salida del euro. Esta posibilidad, cada vez parece menos descabellada teniendo en cuenta la marcha de las negociaciones para poder crear gobierno en el país heleno. Solo Grecia le disputa algo de protagonismo a España en el día de hoy.

"Se comenta que los países de la zona euro están preparados para mantener su financiación a Grecia hasta que el país forme un nuevo gobierno, tanto si sale uno de las recientes elecciones, como si se tienen que convocar nuevos comicios el próximo mes de junio. Dichos comentarios nos parecen demasiado optimistas. Los tres partidos más votados no han podido conformar Gobierno. El problema es que el partido de extrema izquierda Syriza podría conseguir la victoria debido al descalabro del Pasok. Syriza defiende una renegociación con la Troika sobre las condiciones impuestas a Grecia. La probabilidad de una salida de Grecia de la zona euro va subiendo", asegura Pablo García, director general de Carax-Alpha Value.

Con esta tensión en la renta fija, el Tesoro ha colocado letras a 12 y 18 meses el pasado lunes. En total, ha adjudicado 2.900 millones de euros cerca del máximo y con una demanda en línea a la de otras subastas con un ratio de cobertura de 2,18 veces. En cuánto a los tipos, éstos han estado algo por encima de los de la subasta anterior. Las letras de 18 meses se han colocado al 3,3% frente al 3,11% de la subasta anterior y el de las letras a 12 ha alcanzado el 2,9% frente al 2,6% de la anterior.