El plan estratégico de Repsol prevé recuperar "la senda del dividendo"

El plan estratégico de Repsol 2010-2014 prevé una recuperación de la curva de crecimiento de los dividendos (el 10% anual) que se quebró en 2009 por la caída de los resultados. Las inversiones sumarán 28.000 millones, unos 4.000 millones menos que en el anterior, y se centrará en el área de exploración.

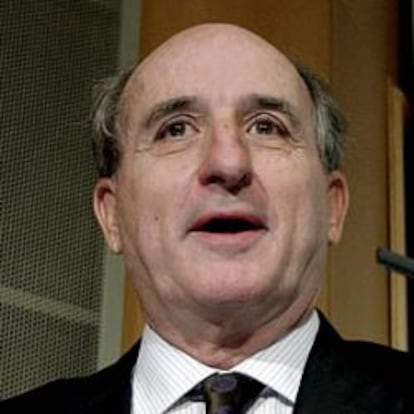

El presiente de Repsol, Antonio Brufau, aseguró ayer en una rueda de prensa previa a la junta de accionistas que se celebra hoy, que la petrolera podrá recuperar "la senda de crecimiento del dividendo" de los últimos años si se cumplen "las hipótesis de consenso del mercado" que maneja el grupo. No se trata de "un compromiso", pero puede contribuir a la tregua que mantiene su primer accionista, Sacyr, tras el duro enfrentamiento que sostuvo el pasado invierno tras el recorte del dividendo de 2009 en un 19%. Este se justificó en la caída del resultado anual del 40%.

Esta previsión se deduce del plan estratégico 2010-2014 que Repsol presentó ayer al mercado y que incluye unas inversiones de 28.000 millones de euros en dicho periodo, que supone un recorte de unos 4.000 millones respecto al último plan 2008-2010. El grueso de las inversiones (9.400 millones) corresponderán al área de exploración y GNL (gas natural licuado), seguidas de las de YPF (8.400 millones); de las correspondientes a marketing y refino (6.700 millones), área en la que falta completar los proyectos de las refinerías de Bilbao y Cartagena y las de Gas Natural Fenosa (3.400 millones). Esta cantidad corresponde al plan de inversiones de su filial en la parte que le toca a Repsol, el 30%. Son las inversiones "previstas hasta hoy, que podrían variar".

La petrolera logrará, según el escenario manejado en las previsiones, unos flujos de caja hasta 2014 de 35.000 millones, lo que, sumados unas desinversiones de 4.500 millones y restadas las citadas inversiones de 28.500 millones, le quedaría un efectivo de 11.000 millones. Esta cantidad se destinaría al a dividendo, a participaciones minoritarias y a reducir una deuda hasta "un nivel confortable".

Si se cumplen las hipótesis de consenso en el mercado, la retribución podrá crecer un 10% anual

Repsol no se rinde y sigue manteniendo entre sus objetivos la venta de una participación de YPF. "Mantenemos negociaciones constantes con mucha gente", señaló Brufau, aunque consideró "que encontrar un accionista institucional es un trabajo arduo". En cualquier caso, "nunca ha habido una oferta de ningún grupo chino" por la filial argentina, subrayó.

En cuanto a las previsiones de producción, el plan plantea un crecimiento de la producción neta de entre el 3% y el 4% hasta 2014, con lo que pasará de 122 millones de barriles/día a 150 millones (en 2019, la previsión es superar con creces los 200 millones). Por su parte, la tasa de reemplazo de reservas probadas será superior al 110%.

Esto se conseguirá gracias a los proyectos de exploración que la compañía mantiene y a los que se mantendrá una inversión media de 700 millones de dólares. El objetivo es extender el desarrollo potencial de Brasil (área más importante) y el Golfo de México. "Todo lo que dijimos que íbamos a hacer, ya lo hemos hecho", aseguró Brufau en relación a los proyectos. Y apeló a "la responsabilidad financiera respecto a la retribución al accionista porque la compañía tiene que seguir creciendo".

Según subrayó el presidente de la petrolera, el plan de inversiones y la política de dividendo "han sido aprobados por todo el consejo".

En refino, Repsol prevé aumentar la capacidad de destilación en un 16% hasta 2012 y la producción de destilados medios del 25%.

688 millones de beneficio

Repsol también presentó ayer sus resultados trimestrales, que se han saldado con un beneficio neto de 688 millones, un 30% más que en el mismo periodo de 2009 y un resultado bruto de explotación (Ebitda) de 2.397 millones, un 63% superior. Por su parte, el resultado operativo aumentó un 61%, hasta 1.538 millones.

La recuperación de los precios del crudo (un 71,7% el Brent) ha coincidido con una fuerte reducción de los márgenes de refino, que cayeron un 54% y la depreciación del dólar frente al euros (un -6,1%). La liquidez de la petrolera se situó a marzo en 6.481 millones, 489 millones más que en 2009, mientras que la deuda neta, excluyendo Gas Natural Fenosa, ascendió a 4.843 millones, ligeramente por debajo de la del cierre de 2009.

El Ebitda en el área de upstream, "motor de su crecimiento", aumentó un 133,5%. La producción de hidrocarburos aumentó un 10,4%, hasta 350.341 barriles eqivalente/día. La venta de productos petrolíferos cayó un 11,7% y la de productos petroquímicos aumentaron un 40%.

"Las agencias de calificación a veces se equivocan"

El presidente de Repsol aseguró ayer ante los medios de comunicación que las agencias de calificación "a veces también se equivocan", en alusión a Lehman Brothers, Enron o la que mantienen las hipotecas basura. Preguntado por la decisión que tomó el miércoles Standard & Poor's (S&P) de rebajar la calificación de la deuda española, Antonio Brufau cree que, aunque "no es una buena señal", "hay que desdramatizar la situación", pues España tiene "fortalezas" que no tienen nada que ver ni con Grecia ni con Portugal.La decisión de S&P afectó duramente a la Bolsa española, si bien ayer, el Ibex 35 se recuperó un 2,69%. La cotización de Repsol cerró en 17,54 euros por acción, con un repunte del 4,1%, al que contribuyó la evolución positiva de sus resultados trimestrales. El neto aumentó un 30%, hasta 688 millones de euros.El presidente del grupo a petrolero, que anunció hace unos días la creación de una división de energías renovables, se manifestó también sobre la polémica de las primas a este tipo de energías. Un negocio muy distinto al de Repsol que, no solamente no está subvencionada (las primas a las renovables superaron los 6.000 millones en la tarifa de 2009), sino que soporta una fuerte fiscalidad."Estoy totalmente de acuerdo con el desarrollo inteligente de las energías renovables" y con las primas "siempre que no haya abusos y el país lo pueda pagar", afirmó. Como accionista de Gas Natural, en la que tiene un 30% del capital, se mostró preocupado por el exceso de gas y opinó que las renovables requieren un back up de capacidad igual a la de los ciclos combinados. En definitiva, un sistema "muy caro", con contratos cerrados de gas que hipotecan a las empresas."Nadie puede darnos lecciones de energías alternativas", aseguró Brufau, quien pidió participar en el debate y "la reflexión" que ha planteado el ministro de Industria, Miguel Sebastián, para buscar una solución. Brufau, sin embargo, no se quiso pronunciar sobre la posible retroactividad de la rebaja de los incentivos prevista.Otra cuestión de actualidad que abordó fue el de la enmienda que elimina la limitación de los derechos de voto en las empresas cotizadas. Brufau dijo que esta enmienda "no le quita el sueño" y que no va "a cuestionar al presidente del Gobierno ni al Parlamento". A título personal consideró que las "contraindicaciones" de la norma dependerán de cada caso. En el de Repsol, recordó que "hemos dado todos los derechos a los socios", en alusión a Sacyr que, con un 20%, tiene tres puestos en el consejo.

Aemec y la enmienda

La Asociación de Accionistas Minoritarios (Aemec) intervendrá hoy en la junta de Repsol para rechazar la enmienda a la Ley de Sociedades Anónimas que elimina las limitaciones de votos en sociedades cotizadas. Para Aemec, ésta supone "cambiar las reglas de juego".