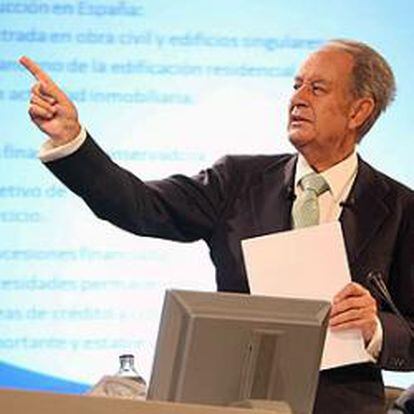

Villar Mir prevé cinco años de subidas del 20% para el beneficio de OHL

El presidente de OHL, Juan Miguel Villar Mir, ve la acción de la compañía en 60 euros en los próximos cinco años, frente a la actual cotización de 24,66 euros. Ese incremento derivará, según sus cálculos, de una progresión del beneficio del 20% anual hasta el cierre del ejercicio 2015.

El equipo directivo de OHL tiene deberes puestos por el presidente Villar Mir para los próximos ejercicios, según dejó entrever ayer el propietario del grupo en el marco de la junta de accionistas.

Por orden temporal, la calificación crediticia de investment grade, perdida en 2008, debe recuperarse en los dos próximos años. La agencia Fitch ya anunció el viernes que mejora la perspectiva de la deuda del grupo, de negativa a estable, quedando en "BB-" (bono basura). Antes de ese avance, el departamento financiero que dirige Enrique Weickert ha mantenido reuniones con Moody's y está a la espera de una revisión. El camino marcado hacia el grado de inversión pasa por bajar la deuda con recurso a menos de dos veces el Ebitda con recurso.

Este reto financiero precisa desinversiones puntuales, como es la que afecta a la división de servicios medioambientales Inima. Se trata de una de las seis patas de negocio de OHL, la cual estuvo a punto de colocarse semanas atrás, pero se rompió el acuerdo y ahora se encomienda al BBVA -y se mantiene el mandato a GBS Finanzas- la búsqueda de firmas interesadas. Por el momento, se han abierto contactos con 37 empresas, la mayor parte extranjeras.

BBVA y GBS Finanzas negocian con 37 empresas para colocar Inima

Inima facturó 138 millones en 2010 (un 7% más que en 2009). Villar Mir la valora en un mínimo de 200 millones (incluida la deuda) y entre sus hitos más recientes figuran la puesta en marcha de su primera planta de cogeneración en Brasil, adjudicaciones en Miami (EE UU) o la explotación y mantenimiento de la desaladora de Alicante II. Chile, México y Argelia son algunos de sus mercados, a los que pretende sumar Oriente Medio, Europa del Este, Asia, Colombia y Perú.

Una vez cerrada esta desinversión, para la que se ha fijado un plazo de seis meses, se quiere poner en valor los activos hoteleros del grupo. Estos están reunidos en el complejo Mayakoba, en Riviera Maya (México), donde destacan los lujosos Fairmont, Rosewood y Banyan Tree.

Además de mantener la deuda a raya, OHL pretende elevar el beneficio neto un mínimo del 20% anual durante los próximos cinco años (cerró 2010 con 195 millones).

Para lanzar esta previsión, Villar Mir tiene en cuenta el historial de los resultados de la empresa, sin la aportación de extraordinarios; el potencial de crecimiento de OHL Concesiones, y el avance de la cartera internacional. El primer accionista de OHL cree que ese impulso en la rentabilidad llevará el precio de la acción hasta los 50 euros en tres años y al entorno de los 60 euros a partir del cuarto.

OHL cerró ayer en 24,66 euros (-1,56%). Su presidente, destaca la revalorización de la acción una media del 24,5% al año desde el arranque de 2003, frente al 6% del resto de las constructoras cotizadas (sin contar OHL) y al 6,7% en positivo que ha evolucionado el Ibex.

Los 85.000 euros del presidente

El consejo de OHL cobra 750.000 euros desde 2007, a una media de 60.000 euros por sillón. El presidente Villar Mir, que recibe 85.000 euros, aprovechó la celebración de la junta para recordar que ni tiene ni tendrá sueldo como presidente. "Con un 58% me siento más accionista que empleado de OHL".La firma mantiene su política de pagar en forma de dividendo el 25% de su beneficio distribuible. Con cargo a 2010 aprobó ayer el reparto de 48,9 millones (0,49 euros por título).Tras realizar dos emisiones de bonos simples, 700 millones en abril de 2010 y 425 millones en marzo de este año, OHL tiene permiso de la junta para colocar hasta 1.875 millones más. Villar Mir no espera emisiones en el corto plazo y asegura que su empresa nunca venderá bonos convertibles para no diluir a los accionistas.OHL Concesiones es la gran apuesta. El grupo debe el 74% de su Ebitda a esta división, que aportó 747 millones en 2010 tras una mejora del 71%. Pero su margen aún es del 49% sobre las ventas, por lo que aún deben madurar determinadas concesiones en México y Brasil para disparar la aportación al resultado bruto.