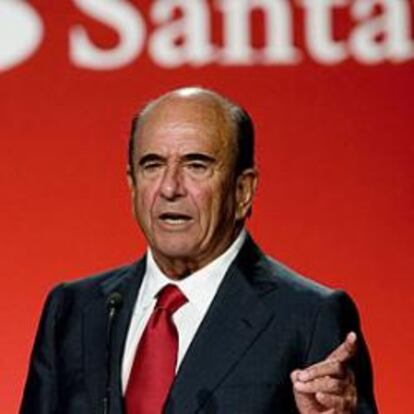

Botín aprovecha la crisis para conquistar el mundo

Santander no para de crecer con compras. Desde que llegó Emilio Botín a la presidencia hace 25 años ha invertido más de 56.000 millones

La crisis proporciona oportunidades". Esta es una de las frases más repetidas por los responsables de Grupo Santander. Y es lógico. Si hay algún banco en el mundo que ha logrado reforzar su tamaño en los tres años que dura la crisis financiera ése ha sido Santander. En tres meses ha anunciado cuatro compras por un importe de unos 8.000 millones de euros, que puede ascender a cerca de 9.000 millones si al final llega al 100% del capital del polaco Zachodni una vez que lance una opa por su totalidad. Desde que llegó Emilio Botín a la presidencia del banco, hace 25 años, el grupo ha invertido más de 56.000 millones de euros en compras para diversificar su negocio. La positiva experiencia de Latinoamérica, región donde comenzó la expansión del grupo, ha sido decisiva, pese a algún bache en la década de los 90 en Argentina o México, subsanados en la actualidad. Su afán comprador le ha llevado a convertirse en uno de los cinco o seis mayores bancos del mundo por capitalización si se descartan los chinos.

El último acuerdo alcanzado para crecer fuera de España lo comunicó el pasado 10 de septiembre, cuando anunció la adquisición del 70,36% del capital del tercer banco polaco por beneficios, Zachodni, al irlandés AIB, por 2.938 millones.

La operación, no obstante, puede costarle 1.000 millones más si todos los accionistas del banco deciden acudir a la opa que debe lanzar Santander por el 100% del capital al ser una entidad cotizada. Pero, aunque existe esta posibilidad, los expertos financieros consideran poco probable que todos los inversores acudan a la oferta.

El grupo busca más compras en EE UU y China

En junio compró el 24,9% que no controlaba en su filial mexicana por 2.091,7 millones de euros. Esta participación estaba en manos de Bank of America.

Poco después, el 13 de julio, hacía pública la adquisición por 555 millones de 173 oficinas banca comercial en Alemania de la filial de Skandinaviska Enskilda Banken (SEB) en ese país. La idea de Santander en este mercado es realizar banca comercial ya que hasta ahora sólo operaba a través de Santander Consumer en la financiación al consumo. El grupo considera Alemania uno de los países con más potencial de crecimiento para su negocio en los próximos años.

El 4 de agosto logró adjudicarse en subasta 318 oficinas de Royal Bank of Scotland en Reino Unido por 1.990 millones. A ello hay que sumar otras pequeñas compras de cartera de créditos de autos a HSBC en Estados Unidos, aunque estas operaciones no tienen prácticamente coste.

Y no serán las únicas inversiones que realizará Santander en los próximos años. Quiere aprovechar la crisis para diversificar su negocio y este es el momento, según aseguran analistas y ejecutivos del banco. Lógico. La crisis ha provocado que una gran parte del sector bancario internacional tenga que reestructurarse tras haber recibido ayudas públicas. Y la principal vía para devolver los fondos a los Gobiernos es a través de la venta de parte de sus activos, sobre todo, de las filiales internacionales. Estos ajustes están permitiendo al grupo que preside Emilio Botín adquirir bancos en países en los que está interesado en crecer, y si no hubiera sido por estos procesos de reestructuración no hubiera tenido oportunidad de comprarlos, y menos a los precios actuales.

Este es el caso de las 318 oficinas que Royal Bank adjudicó en subasta a Santander el mes pasado en Reino Unido. Con esta operación la entidad española logra un triple objetivo. Se convierte en el cuarto banco del país por oficinas y rebasa a su eterno rival, HSBC, sube su cuota en pymes -principal razón del acuerdo- en el mercado británico del 3% al 8%, y logra incrementar su diversificación, ya que Reino Unido desbanca por primera vez a España en volumen de negocio.

En el ojo de mira de Botín hay otras piezas a cazar. Estados Unidos y China están en su diana, pero también espera sumar más negocio y red a sus recientes adquisiciones en Polonia y Alemania. Todo depende de las necesidades que tengan sus rivales en vender. Incluso estaría dispuesto a incorporar a su filial mexicana otras entidades, algo que resulta más complicado.

En Estados Unidos es donde lo tiene más fácil. De hecho, si no se tuercen las negociaciones nuevamente, en los próximos días podría anunciar la compra de M&T, en la que el irlandés AIB tiene un 22,4% y el magnate estadounidense Warren Buffett otro 4,5%. De cuajar esta operación, Santander fusionaría este banco con Sovereign. En China espera también llegar en breve a un acuerdo con China Construction Bank (CCB) para crear una entidad financiera mixta para abrir 100 pequeños bancos locales en las zonas rurales del gigante asiático en los próximos tres años.

Desde que se inició la actual crisis financiera en agosto de 2007, Santander ha sido muy activo en compras. La primera adquisición derivada de los problema financieros de la banca mundial de Santander fue la operación coordinada entre el grupo español, Royal Bank y Fortis, que se materializó en octubre de 2007 sobre el holandés ABN Amro, pese a que se llevaba varios meses negociando. Santander desembolsó unos 19.800 millones por las filiales del holandés en Brasil e Italia.

La adquisición de Banco Real, de hecho, le proporcionó una posición de privilegio en Brasil, donde ya tenía Banespa, adquirido en dos tramos entre los años 2000, cuando compró el 30% de su capital, y 2001, ejercicio en el que elevó su participación al 97,1% .

La compra de ABN Amro también le permitió realizar una de las operaciones más rentables y sorprendentes del sector financiero internacional. Vendió el italiano Antonveneta a Banca Monte dei Paschi, incluso antes de haber cerrado la compra. Consiguió 9.000 millones de euros, de los que 2.360 millones fueron plusvalías obtenidas en sólo tres semanas. Además, se quedó con su negocio de banca corporativa Interbanca. Un año después, cuando la crisis financiera había superado las previsiones más pesimistas, Botín volvió a sorprender al mercado. Intentó realizar alguna compra en Estados Unidos que no logró cuajar. Aprovechó, no obstante, la mala situación de Sovereign, donde ya controlaba el 24,9%, para anunciar en octubre su intención de hacerse con el total de su capital por 1.900 millones de dólares. La operación se completó en enero. En julio de 2008 acordó comprar en Reino Unido Alliance & Leicester por 1.300 millones de libras, y en septiembre financia en efectivo la adquisición de la cartera de depósitos y de oficinas del noveno banco hipotecario británico Bradford & Bingley. Ambas entidades habían sido duramente dañadas por la crisis. Con estas operaciones Santander considera que ya tiene masa crítica en Reino Unido para dar el salto y convertirse en uno de los principales bancos del país, donde entró en 2004 con la compra de Abbey National, la segunda entidad hipotecaria del mercado británico, por 9.650 millones de libras.

Esta operación fue muy criticada por los analistas. Ahora, Reino Unido aporta al grupo más negocio que España, y suma ya el 17% del beneficio y en claro ascenso tras la compra de la red de RBS.

Santander fue, junto a BBVA, los primeros grupos bancarios españoles en apostar por crecer en Latinoamérica, donde es la primera franquicia. Desde que entró en esta región a principios de los años 90 ha invertido 41.000 millones de dólares (31.430 millones de euros). El grupo rojo (en 1986 era verde y pasó a azul claro hasta 1989, que adoptó el rojo tras el éxito de su Supercuenta, cuya publicidad era roja) también fue el primero en apostar en España por las fusiones. En 1994 se adjudicó en subasta Banesto, que fue intervenido en diciembre de 1993. Y en 1999 decide fusionarse con el Central Hispano en una operación acordada entre iguales.

Pero ya desde sus orígenes demostró su vocación conquistadora. Fue creado en 1857 por 72 empresarios de la ciudad de Santander. Se constituyó para atender la demanda de crédito y de medios de pago del comercio de la ciudad y del tráfico con las colonias españolas en América. Uno de los hitos que destaca de su pasado fue la compra en 1946 de Banco Mercantil, su más directo rival.

Claves

Algunos hitos-Botín: desde 1929 la historia de Banco Santander está ligada a la familia Botín. Ese año Emilio Botín Sanz de Sautuola, padre del actual presidente, entró en la entidad como consejero. Fue nombrado presidente en 1950 hasta 1986.-Supercuenta: Santander lanzó en 1989 la Supercuenta. En marzo pasado repitió su éxito al comercializar un depósito al 4%.-Ventas: Santander presume también de saber vender cuando el negocio deja de ser estratégico, caso de sus filiales en Venezuela y Bolivia.

Santander gana puestos año tras año

"En banca es más importante no equivocarte que no acertar". Esta es, según el consejero delegado de Santander, Alfredo Sáenz, una de las principales claves del negocio bancario. Y eso parece si se analizan los cambios que ha sufrido el ranking mundial de bancos por capitalización en los últimos 20 años. En él se puede apreciar como el ciclo económico influye, pero también las estrategias de las propias entidades. En 1990 dominaba la banca japonesa, apoyada por su economía. 14 de los 15 primeros bancos mundiales por capitalización eran nipones. Sólo Deutsche Bank, que aprovechaba aún el tirón económico de la reunificación alemana, entra en el ranking, al ocupar el puesto número 13. Ocho años después aparece en escena la banca anglosajona, con el británico Lloyds a la cabeza. Sólo sobrevive un banco japonés, Bank of Tokio-Misubishi, producto de su fusión. No hay ningún grupo español en la clasificación. En 2005, cerca de la crisis crediticia, dominan los bancos de economías muy apalancadas, como son Citi y Bank of America o JPMorgan de EE UU, o HSBC de Reino Unido. Los bancos chinos aparecen en escena. Destacan también los bancos europeos con grandes operaciones de banca mayorista.Ya hay una entidad española, Santander, que ocupa el puesto número 13. En 2009, en plena crisis financiera, son los bancos chinos los que ocupan las primeras posiciones. Santander ocupa la séptima posición, que pasa a ser la cuarta si se descartan a los chinos. Según el ranking del pasado 10 de septiembre (día en el que el grupo que preside Emilio Botín anunció un acuerdo para comprar el tercer banco polaco), Santander ocupa la décima posición por capitalización bursátil (sexto puesto sin la banca china), y ya ha entrado un banco brasileño, Itau.Lloyds se coloca en el puesto 15, y comienzan a despegar grupos financieros de Canadá y Australia, situados en el puesto 16 y 19 respectivamente, gracias a que sus economías no se han visto afectadas por la crisis financiera y sus bancos han sido ajenos a la moda de los activos tóxicos y el excesivo apalancamiento.El reto de Santander es colocarse entre los cinco primeros puestos de este ranking, y convertirse en uno de los bancos más diversificados geográficamente. Un 80% de su beneficio procede ya de sus filiales extranjeras. Brasil, de hecho, desplazará este año a España en la aportación de ganancias.